הבנקאות הפתוחה מאפשרת לציבור הרחב שליטה רחבה על המידע שלו ומייצרת אפשרויות בחירה מגוונות בין מספר נותני שירותים פיננסיים. הבנקאות הפתוחה מאפשרת ללקוחות המערכת הבנקאית להרחיב את מודלי צריכת השירותים הפיננסיים ומנגד את המערכת הבנקאית והפיננסית המסורתית להתממשק עם שחקנים פיננסיים טכנולוגיים חדשים.

מהי בנקאות פתוחה?

בנקאות פתוחה היא מושג מתחום הטכנולוגיה הפיננסית, המתאר מסגרת רגולטורית לשירותים פיננסיים-טכנולוגיים. במסגרת כך, מתבקשים הבנקים לאפשר ללקוחותיהם לשתף את הנתונים עם ספקים חיצוניים (דוגמת חברות פינטק). הספקים בתורם יציעו ללקוחות אפליקציות, שירותים והצעות לשירותים חדשניים, על בסיס ניתוח של המידע שנמסר. כך, יתאפשר לספק ללקוחות מוצרים אישיים המותאמים לצרכיהם, ויתאפשר להם לבצע השוואות – מה שיביא בתורו להגברת התחרות בשוק הבנקאי.

ברמה הרעיונית, נובעת החקיקה בנושא מהתקדמות בתפיסת הבעלות על המידע – דהיינו, המידע של הלקוח שייך ללקוח (ולא לבנק), ואם ברצונו לשתף אותו עם גורם אחר, יש לאפשר לו לעשות כן. ברמה הטכנית, מתבצע שיתוף המידע על ידי שימוש בממשקי תכנות (API), המאפשרים למפתחים של ספקים לפתח את האפליקציות, תוך שימוש בקוד פתוח.

תהליכי העבודה של השחקנים השונים – בנקים, מפתחים, חברות פינטק – מוסדרים, בין היתר, באמצעות סרטיפיקט – תעודה חתומה דיגיטלית, שהונפקה על ידי הרגולטור. על הבנקים, מוטלת החובה לייצר "מנעול", אשר יוכל להיפתח על ידי המפתחות של הספקים.

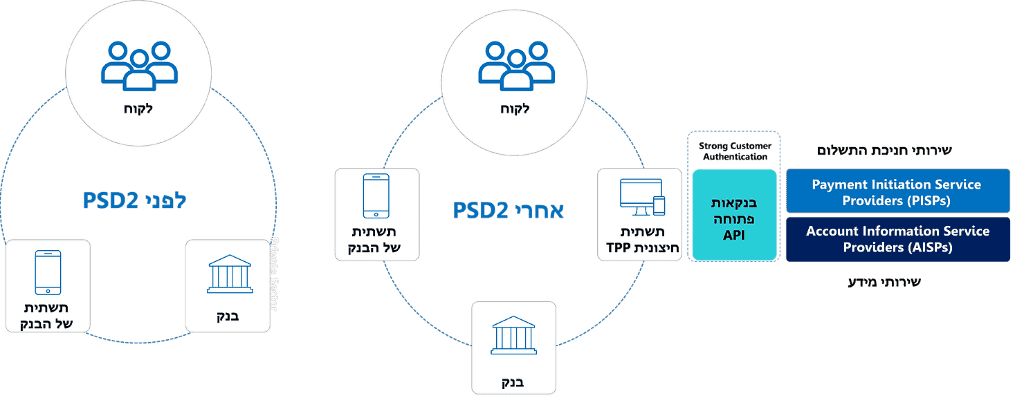

בישראל, בנקאות פתוחה מעוגנת בעיקרה בהנחיה של בנק ישראל (נב"ת 368), אשר נועדה לאפשר כאמור יצירת ממשק בין הבנק ובין נותן שירותים פיננסיים חיצוני. ההנחיה של הבנק מתבססת על רגולציית ה-PSD2 האירופית לשירותי תשלומים אלקטרוניים. הרגולציה מבקשת להפוך את התשלומים האלקטרוניים באירופה לבטוחים יותר (באמצעות תקני אבטחה -Strong Customer Authentication) ונגישים יותר: הבנקים פותחים את שירותי התשלום שלהם בפני ספקי שירותי תשלומי צד ג' (Third Party Payment Services Providers, TPPs). הרגולציה מסדירה שני סוגים של שירותים: PIS ו-AIS (שירותי ייזום תשלום ושירותי מידע על חשבונות, בהתאמה).

הרגולציה גם באה לידי ביטוי בחוק שירותי תשלום (לשעבר חוק כרטיסי חיוב) , התשע"ט-2019, אשר נכנס לתוקף באוקטובר 2020. החוק משקף את ההתקדמות הטכנולוגית שחלה בנושאי התשלומים ואמצעי התשלום. יישום החקיקה בישראל, לצד חקיקות נוספות המקדמות בנקאות פתוחה והסדרה של שחקנים פיננסיים חדשים [כגון חוק הפיקוח על שירותים פיננסיים (שירותים פיננסיים מוסדרים), תשע"ו-2016], תדרוש היכרות יותר מעמיקה של מרחב האפשרויות החדש הקיימים כיום ללקוחות הבנק.

כיצד הבנקים צריכים להיערך לכך?

הבנקים מחויבים לאפשר כאמור לצדדים שלישיים גישה למידע של לקוחותיהם. לצורך הממשק עם אותם צדדים, עליהם להכין תשתית ארגונית וטכנולוגית, תוך בניית מסגרת לניהול הסיכון, שכן הפרויקט יוצר סביבת סיכונים חדשה ואתגרים בתחום ניהול הסיכונים, בעיקר בכל הקשור לסיכוני אבטחת מידע וסיכוני פרטיות. בנוסף, יש להבנות הליכים לשירות ללקוח של מקור המידע, לשירות לספקי צד ג' (כולל נסיבות להפסקה או השעיה של השירות), להגדיר תחומי אחריות ברורים ולהקצות משאבים בצורה נאותה ואפקטיבית. כל זאת כמובן, תוך יישום תהליכי פיקוח ובקרה הדוקים וסדורים.

כיצד רשויות הפיקוח צריכות להיערך לכך?

ראשית, עליהן לגבש מסגרת רגולטורית שתאפשר התמודדות נאותה עם הסיכונים הכרוכים בחדירה הטכנולוגית ובשינויים מרחיקי הלכת במודלים העסקיים המסורתיים. בנוסף, על הרשויות לאמץ גישות עבודה חדשות שתאפשרנה פיקוח אפקטיבי על גופים ופעילויות חדשניות, מבוססות טכנולוגיה פורצת דרך ומשתנות בקצב מהיר. מעבר לכך, עליהן לגלות מעורבות רגולטורית שתאפשר תחרות פרו-צרכנית, המלווה בצמצום ארביטראז' רגולטורי והגנה מוגברת על הצרכנים, נכסיהם ופרטיותם. כאמור לעיל, הסביבה הרגולטורית כבר החלה משתנה על מנת לתמוך באתגרים האסטרטגיים.

רשויות הפיקוח ברחבי העולם פועלות כבר עתה לשם יצירת סביבה רגולטורית שיתופית תוך שימוש בתפיסות טכנולוגיות מתקדמות כגון "Sandbox" – סביבה טכנולוגית מתקדמת הבוחנת "בתנאי מעבדה" פתרון/מודל עסקי חדש, עם ליווי התהליך לפני יציאתו לשוק.

כיצד חברות הפינטק, ושאר הספקים, צריכים להיערך לכך?

על החברות להכיר באופי הייחודי של הפעילות במרחב הפיננסי. עליהן לפעול לחיזוק תהליכי הבקרה, הציות וניהול הסיכונים הפנימי לשם יצירת סביבה יציבה ונטולת סיכונים לצרכנים. כמו כן, הן צריכות להגביר במוצריהן את השקיפות לצרכנים, תוך הצגת מאפייני הפתרון/השירות לצד הדגשת התועלות, הסיכונים והחלופות. מעל כל זאת מרחף הצורך בשיח עם רשויות הפיקוח, ובאימוץ מעמיק של הנחיות רגולטוריות ותפיסות עולם פיקוחיות.

מהן ההשלכות על הצרכנים?

החדשנות הפיננסית הטמונה בפעילות בנקאות פתוחה מייצרת לצרכנים הזדמנות אמיתית להנות משוק תחרותי כאשר רמת האימוץ והשימוש של הצרכנים בפתרונות אלו תלויה במידה רבה ברמת המודעות הפיננסית טכנולוגית, וכנגזרת בתפיסת התועלות והסיכונים הטמונים באימוץ פתרון כזה או אחר. לרשויות הפיקוח מצד אחד, והגופים הפיננסיים (מסורתיים וחדשים) מהצד השני, תפקיד מכריע בהגברת המודעות הפיננסית טכנולוגית של הצרכנים.

הערך המוסף שלנו

כפירמת בוטיק, אנו מספקים ליווי אישי של מומחים מובילים בתחומם, בעלי ניסיון ויכולות מגוונות, בליווי וייעוץ לרשויות פיקוח, גופים פיננסים וחברות ציבוריות מובילות ובעבודה רציפה עם גופים בינלאומיים, בשורה ארוכה של פרויקטים ברחבי העולם. מומחי התוכן של חברת EBA & Co ליוו בשנים האחרונות את הגופים הפיננסיים המובילים בישראל, לרבות בנק ישראל ורשות שוק ההון, כמו גם בנקים מקומיים וגלובליים, בתי השקעות, חברות ביטוח, גופים מוסדיים וחברות FinTech באימוץ, הטמעה וחיזוק תשתית הניהול והבקרה של סיכונים פיננסיים, תפעוליים, טכנולוגיים, אסטרטגיים ורגולטוריים.

השירותים שלנו

בניית מסמך מדיניות ואסטרטגיה, הבניית הממשל התאגידי, קביעת מסגרת ניהול הסיכונים והבקרה (ביחס להיבטים עסקיים תפעוליים, היבטים טכנולוגיים והבנק כצרכן מידע), קביעת הליכי ניהול ההסכמות, אימות וזיהוי הלקוחות, הנסיבות להפסקה/השעיה של מתן השירותים בממשק הגישה לחשבונות לספקי צד ג', ניהול הפעילות מול צדדים שלישיים, ארכיטקטורה ואבטחת מידע.